Welche drei Erfahrungen können wir aus der Corona-Krise bereits jetzt schon lernen?

Erstens: In dem Blogbeitrag von 0,- auf 50.000,- EUR in drei Schritten wurde bestimmt, daß es wichtig ist, sich zuerst ein finanzielles Polster aufzubauen bevor man mit dem Vermögensaufbau beginnt. Hier hast du nochmal die Grafik.

Das finanzielle Polster ist deshalb so wichtig, damit du bestimmte Ereignisse, wie Arbeitslosigkeit, ohne an deine Altersvorsorge zu gehen, überbrücken kannst. Denn sonst müßtest du bei einem möglichen Rückgang am Aktienmarkt zusätzlich deine Buchverluste realisieren.

Jetzt haben wir aber keinen Rückgang, keine Korrektur am Aktienmarkt, sondern einen Crash. Der Unterschied zwischen beiden liegt in der Heftigkeit des Einbruchs in so kurzer Zeit. Durch Corona sind die gesamte Weltwirtschaft und alle Kapitalmärkte betroffen, hinzu kommen die bekannten Verdächtigen, der Ölkrieg zwischen Russland und Saudiarabien usw..

Ich wünsche dir, das du gesund bist. Vielleicht bist du von Kurzarbeit betroffen und musst jetzt mit 60 % oder 67 % deines letzten Nettoeinkommens auskommen. Wenn es dadurch eng wird deinen Sparplan weiter zu halten, kannst du deinen Sparplan „ruhen“ lassen und wieder starten, sobald die Kurzarbeit aufgehoben wird. Auf alle Fälle rate ich dir vom Verkauf deiner Sparpläne ab. Im Gegenteil, sobald du wieder „flüssig“ bist oder aber sogar weiterhin volles Gehalt beziehst, kannst du deine Sparrate sukzessive aufstocken bzw. schrittweise mit Sonderzahlungen deine ETFs aufstocken.

Auch für die Zukunft musst du dein finanzielles Polster wieder auffüllen, insbesondere als Selbständiger solltest du mindestens 6 Monate überbrücken können. Das finanzielle Polster baust du am besten mit einem Tagesgeldkonto auf. Dazu gehört auch ein kostenloses Girokonto. Ich selbst bin bei der comdirect Bank.

i

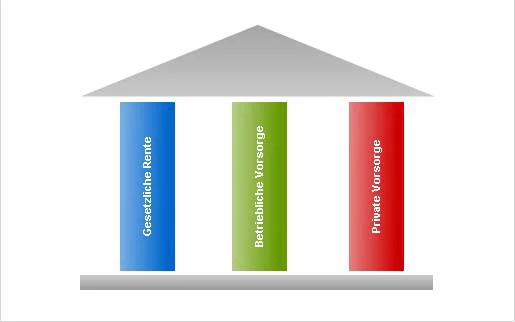

In Deutschland gilt das 3-Säulenmodell der Altersvorsorge:

Bei dem 3-Säulenmodell fokussieren sich die Deutschen vor allem auf die gesetzliche und betriebliche Altersvorsorge. Die dritte Säule wird maßgeblich durch private Lebens- und Rentenversicherungen (ein deutscher Irrweg) bedient. Soweit sogut. Nach diesem seit mehr als 70 Jahre alten traditionellem Verständnis verbinden wir Deutsche diese Form der Altersvorsorge mit Zinsen und Garantien. Zu deutsch: Es muss sicher sein, ich will kein Geld verlieren!

Die Frage heißt aber: Was bedeutet Sicherheit? Seit über 10 Jahren haben wir eine Inflation, die über den Nominalzinsen liegt und damit verlieren die Deutschen Geld. Der Garantiezins in der Lebensversicherung wurde immer wieder reduziert und höhere Geldbeträge werden mit Negativzinsen belegt. Unterm Strich wird somit der risikolose Zins zum zinslosen Risiko, indem wir real Geld verlieren. Bei hoher Inflation ohne Zins, ist das ein Minusgeschäft. Wir wollen Sicherheit! Aber mit der Art und Weise wie wir denken, Zins und Garantie, verlieren wir seit mehr als 100 Jahren Geld (siehe hier).

Um das ganze weiter zu illustrieren. Wir Deutschen sind Weltsparmeister, wie du der Tabelle entnehmen kannst:

Wir sparen bis zu 17 % des verfügbaren Haushalteinkommens. Da muss doch was auf der hohen Kante liegen, oder ? Wir sind Sparweltmeister, im Rest von Europa beträgt die Sparrate unter 10 %.

Zum Verständnis für die hohe Sparrate: Die Sparquote ist jener Anteil des verfügbaren Einkommens, der nicht konsumiert wird. Die europäische Statistikbehörde Eurostat rechnet die Beiträge zur Rentenversicherung mit hinzu, sodass Deutschland auf eine Sparquote von gut 17 Prozent kommt. Bei der Bundesbank und dem Statistischen Bundesamt sind die Sozialabgaben hingegen nicht mit eingerechnet, lediglich Ersparnisse im Rahmen der betrieblichen Altersvorsorge werden berücksichtigt. Nach dieser Rechenmethode liegt die deutsche Sparquote lediglich bei 10,2 Prozent. Aber auch hier zeigt der Trend in Deutschland klar nach oben.

Die Vermögensstudie der EZB zeigt, dass die Deutschen trotz ihres Spareifers nicht zu den besonders Vermögenden in der Währungsunion gehören. Das liege daran, dass der Anteil an niedrig verzinsten Anlagen in Deutschland besonders hoch sei.

Das mittlere Vermögen (Median) nach einer Untersuchung im Jahr 2017 durch die Bundesbank beträgt demnach 70.800,- EUR. Egal, wie auch immer du es betrachtest, bei dem Sparaufwand steht das Vermögen in keinem gesunden Verhältnis. Woran liegt das?

Ganz eindeutig an unserem Verständnis von Zins und Garantie, an unseren alten Glaubenssätzen. Der Anteil derjenigen, die ihr Geld in Fonds oder Aktien anlegen, ist in Deutschland bei ca. 15 %. Deutschland bleibt ein Land der Aktienmuffel. 2019 besaßen lt. Untersuchung des deutschen Aktieninstituts rund 9,7 Millionen Deutsche Anteilsscheine von Unternehmen oder Aktienfonds. 2018 legten dagegen noch 10,3 Millinen Menschen Geld am Aktienmarkt an. Im Vergleich zum Vorjahr kehrten damit knapp 600.000 Menschen der Börse den Rücken. In 2020 wird sich vermutlich dieser Trend, insbesondere durch den Corona-Crash, fortsetzten.

Ausgelöst durch die Corona-Krise crashte der weltweite Aktienmarkt. Der Dax fiel vom 20.02.20 innerhalb eines Monats um 38 %, der weltweite MSCI World verlor ca. 30 %. Im Depot fand ein Massaker statt.

Beide Grafiken stammen von Christian W. Röhl vom Dividenadel. Du erkennst eindeutig, dass kurzfristig mit heftigen Ausschlägen nach oben und unten zu rechnen ist – langfristig glättet sich die Rendite am Aktienmarkt. In der Vergangenheit waren die rollierenden Renditen der 500 stärksten Unternehmen der USA ab 14 Jahren Spardauer immer im positiven Bereich.

Auch dieser Crash geht vorbei. In ein paar Jahren ist alles vergessen. Für ein optimistisches Szenario empfehle ich das YOUTUBE-Video von Andreas Beckmann. Wer jetzt mutig ist, wird belohnt, in der Krise werden die Grundlagen gelegt für Reichtum – Frau Beate Sander ist Millionärin, fing erst 1999 mit 30.000,- EUR an und ist im Jahr 2019 82 Jahre alt. Auch sie hat hier ein paar Tipps bei YOUTUBE parat.

Merke: Das größte Risiko für deine Altersvorsorge besteht darin, kein Risiko einzugehen. Neben dem Aktienverzicht wirkt auch die geringe Wohneigentumsquote und die große Skepsis gegenüber neuen, alternativen Anlageformen. Schaue dir nochmal die Grafik der Vermögensverteilung in den europäischen Ländern an. Ich empfehle dir ebenso die Studie des deutschen Aktieninstituts „Was Deutschland von anderen Ländern lernen kann“. Hier geht es zur Studie. Warum soll nur deine eigene Arbeit und nicht auch dein Geld dafür sorgen, dass sich dein Vermögen stetig vermehrt. Und das ohne, dass du dafür etwas tun musst, d.h. dein Geld geht arbeiten!

Drittens: Dein größtes Vermögen bleibt immer noch dein Humankapital, das mit zunehmendem Alter geringer wird. Die Fähigkeit Einkommen zu genieren ist im jungen Alter einfacher zu erreichen als später. Kapitalaufbau, hier geistig, gelingt dort, wo man persönlich einen besseren Einblick hat als die breite Masse, und das ist die eigene Wertschöpfung. Investieren bedeutet hier, die Kapitalstruktur zu vertiefen, um höhere Wertschöpfung zu erzielen. Am ehesten kann dies bei der eigenen Wertschöpfung, dem eigenen Beruf gelingen. Die meisten erfolgreichen Unternehmensgründungen finden in jenen Bereich statt, in denen der Gründer schon Erfahrung, gar einen Kundenstock mitbringt (VOX: „Die Höhle der Löwen“ läßt grüßen).

Aber auch wer nicht selbständig ist, kann in das eigene Wertschöpfungspotenzial investieren. Investitionen sind hier Ausgaben, die späteres Einkommen erhöhen können, wie Investitionen in Weiterbildung.

Investitionen sind stets unternehmerisch. Sie bestehen in ungewissen Wagnissen zum Aufbau zukünftiger Wertschöpfung für andere Menschen. Das bedeutet, deine Ware oder Dienstleistung adressiert ein menschliches Bedürfnis, ist tauglich dieses Bedürfnis zu befriedigen bzw. den Menschen zu helfen, ihre Ziele zu erreichen. Wobei die Menschen von deinem Angebot Kenntnis haben müssen und deine Ware oder Dienstleistung für die konkreten Menschen zum richtigen Zeitpunkt verfügbar ist. Der Gedanke, dass man, wenn man nur wüsste wie, bequem, einfach und bei vertretbarem Risiko durch gute Anlageentscheidungen nebenbei vom PC aus – ohne jedes verantwortungsintensive Unternehmertum – ein Vermögen aufbauen könnte, ist Teil unserer Wohlstandsillusion.

Im Bereich Finanzen und Kapitalaufbau gibt es unzählige Webseiten, die du nutzen kannst. Oder lies Bücher, die dich weiter bringen. Vielleicht bringt dich auch das Erlernen einer neuen Sprache (vielleicht Mandarin oder Arabisch) beruflich weiter oder du verbesserst dein Englisch.

Zusammenfassend:

- Bilde dir immer einen Reservestock an Geld, mindestens 3 Monatsgehälter

- Investiere kontinuierlich mit ETF-Sparplänen, weltweit angelegt und nutze Rücksetzer zum Aufstocken, in der Krise liegt die Chance.

- Benjamin FRanklin soll es schon vor rund 250 Jahren gewußt haben. „Eine Investition in Wissen bringt immer noch die besten Zinsen“, wird der Gründungsvater der Vereinigten Staaten von Amerika gerne zitiert. Oder der Ökonom und spätere Nobelpreisträger Theodore W. Schulutz schrieb „Die Schlüsselinvestition in das Humankapital eines Menschen ist Bildung.“

Ich wünsche dir insbesondere jetzt viel Gesundheit und bleibe bitte langfristig am Ball!